Un recente articolo del WSJ intitolato, Se vendi la tua casa, l’acquirente potrebbe essere un fondo pensione, ha causato un po ‘di agitazione. L’articolo ha evidenziato come la concorrenza per le case unifamiliari si stia riscaldando a causa della domanda da parte degli investitori immobiliari istituzionali.

Quando ho letto l’articolo, sono rimasto sorpreso di vedere Fundrise menzionato nel secondo paragrafo. Di solito, nelle notizie si sentono investitori immobiliari istituzionali come BlackRock. L’articolo è dietro un paywall, ma ecco lo snippet che WSJ consente ai non abbonati di leggere.

Una guerra di offerte è scoppiata questo inverno in una nuova suddivisione a nord di Houston. Ma il premio questa volta è stata l’intera suddivisione, non solo una singola casa suburbana, che illustra l’ascesa dei grandi investitori come nuova potente forza nel mercato immobiliare statunitense.

DR Horton Inc. ha costruito 124 case a Conroe, in Texas, le ha affittate e poi ha messo l’intera comunità, Amber Pines a Fosters Ridge, nell’isolato. Un Who’s Who degli investitori e delle società di noleggio di case accorse alla vendita di dicembre. L’offerta vincente di 32 milioni di dollari è arrivata da una piattaforma di investimento immobiliare online, Fundrise LLC, che gestisce oltre 1 miliardo di dollari per conto di circa 150.000 persone.

Il costruttore di case più prolifico del paese ha prenotato all’incirca il doppio di quello che fa in genere vendendo case alla classe media: un esordio incoraggiante nel settore della vendita di interi quartieri agli investitori.

“Certamente non ci aspetteremmo che ogni comunità unifamiliare che vendiamo venda con un margine lordo del 50%”, ha detto il capo delle finanze del costruttore, Bill Wheat, in una recente conferenza degli investitori.

Pensieri sull’acquisto da Fundrise

Se sei un investitore sulla piattaforma Fundrise, idealmente desideri che Fundrise paghi il meno possibile per una proprietà in modo da ottenere il massimo rendimento possibile. Pertanto, sebbene $ 32 milioni siano solo una piccola parte del $ 1 miliardo gestito da Fundrise, vale la pena chiedere di più per quello che DR Horton ottiene normalmente.

Di conseguenza, ho chiesto al CEO di Fundrise, Ben Miller, di condividere la loro versione della storia mentre la concorrenza degli investitori immobiliari istituzionali si surriscalda. Condividerò quindi i miei pensieri sul motivo per cui potresti voler investire con investitori immobiliari istituzionali. Ecco Ben.

Lo stato degli affitti monofamiliari (SFR)

Mentre il giornale di Wall Street il pezzo fa un buon lavoro nell’evidenziare diverse tendenze chiave, la sua rappresentazione dell’affare DR Horton in particolare è limitata.

C’è stata una rapida crescita della domanda di SFR in tutto il paese, in particolare nel sud e nel sud-est. La domanda è guidata principalmente dai cambiamenti demografici, cioè i millennial che iniziano una famiglia. Ci sono anche vincoli di accessibilità poiché ci sono più persone che si spostano da piccoli appartamenti in città costose verso case più grandi con cantieri.

Questa tendenza rientra esattamente nella nostra strategia di investimento principale di identificare i driver di crescita macroeconomica a lungo termine. COVID drammaticamente una tale tendenza.

Allo stesso tempo, c’è una cronica insufficienza di case unifamiliari in America. È guidato in parte da una regolamentazione gravosa. E in una certa misura, anche l’impatto duraturo del crollo degli alloggi nel 2008 ha ridotto l’offerta. Il problema della sottoofferta è stato aggravato da COVID. La maggior parte dei costruttori ha rinunciato a costruire nuove case all’inizio del 2020.

Tutti questi fattori hanno reso gli SFR asset di investimento eccezionalmente attraenti. Il che ha prevedibilmente portato a un crescente appetito per gli SFR da parte dei grandi gestori di investimenti tradizionali.

Sull’affare DR Horton in particolare

La comunità di Amber Pines è una comunità di noleggio appositamente creata da DR Horton. La comunità era già completamente affittata e occupata quando è stata immessa sul mercato in un’unica vendita di 124 abitazioni. Queste non erano case disponibili per la vendita a singoli acquirenti di case.

Permettetemi di dare una breve occhiata dietro il sipario di come è stato concluso l’affare. La vendita è stata gestita tramite una primaria società di intermediazione nazionale. Il processo d’asta è stato altamente competitivo con diverse importanti società di investimento immobiliare che hanno fatto offerte insieme a Fundrise.

Alla fine, offriamo circa l’1-2% in più rispetto agli altri principali offerenti. In altre parole, non abbiamo pagato più del dovuto sulla base della domanda degli investitori immobiliari istituzionali. Sulla base del feedback verbale del venditore, riteniamo che il fattore di differenziazione più importante sia stata la nostra capacità di concludere rapidamente la transazione.

La nostra convinzione sull’asset class SFR e la nostra capacità di eseguire un affare interamente in contanti direttamente dal bilancio dei nostri eREIT, ci ha permesso di impegnarci a chiudere in tempi notevolmente inferiori rispetto agli altri potenziali acquirenti.

Allora, come ci sentiamo riguardo all’affare col senno di poi?

Non solo la comunità era completamente affittata alla chiusura, ma abbiamo già sperimentato una crescita degli affitti anno su anno sui rinnovi di locazione di circa 2-3 volte le norme del settore per beni residenziali.

Sebbene ci aspettassimo una forte crescita degli affitti quando abbiamo effettuato l’investimento, questi numeri hanno superato le nostre aspettative sottoscritte. Questo ci fa sentire ancora più ottimisti sulla qualità dell’acquisizione.

Inutile dire che siamo molto soddisfatti del prezzo che siamo stati in grado di negoziare per conto dei nostri investitori. Ecco un video dell’acquisizione di Amber Pines se sei curioso.

Nota di Sam: Venendo da San Francisco, è incredibile per me che il prezzo medio per una casa nella comunità di Amber Pines sia di soli $ 258.064 e già affittato. Penso che il “capitale costoso” delle coste continuerà ad acquistare immobili nel cuore del paese per guadagnare rendimenti da locazione più elevati. Il prezzo medio della casa in America è ora ~ $ 370.000, mettendo queste case con uno sconto del 30%.

Come pensiamo più in generale agli investimenti per la crescita

Come spesso condividiamo con i nostri investitori (inclusi all’inizio di questo mese), tendiamo a concentrarci sui fattori trainanti a lungo termine della crescita macroeconomica. Cerchiamo di capire come è probabile che tale crescita si manifesti in vari tipi di asset immobiliari.

In questo caso, vediamo la crescente domanda e la conseguente crescita degli affitti per le case SFR ben posizionate e di nuova costruzione come una crescita fuori misura rispetto alla maggior parte degli altri beni immobiliari. Riteniamo inoltre che vi sia una significativa mitigazione del rischio di ribasso derivante dal continuo squilibrio tra domanda e offerta di case di nuova costruzione a prezzi relativamente convenienti in questi mercati ad alta crescita demografica.

Abbiamo avuto la fortuna di essere uno dei pochi gruppi ad entrare nel mercato SFR quasi immediatamente dopo l’inizio della pandemia. Questo ci ha permesso di ottenere una forte trazione con i migliori costruttori di case del paese. Ci ha anche permesso di affermarci come uno degli acquirenti più dominanti nello spazio SFR. Anche se molti dei tradizionali grandi investitori istituzionali continuano a lottare per prendere piede.

Nel tempo, come spesso accade, ci aspettiamo che questo vantaggio di early mover ci consentirà di ottenere più scala, più velocemente. A sua volta, questo dovrebbe portare a opportunità uniche per capitalizzare le nostre economie di scala.

Cosa significa per gli investitori di Fundrise

Riteniamo che l’accordo con DR Horton dimostri come gli investitori di Fundrise siano pronti a beneficiare direttamente di una delle classi di asset immobiliari più interessanti oggi. Fundrise compete collettivamente contro (e batte) i più grandi investitori istituzionali del mondo, il tutto a basso costo e con il semplice tocco di un pulsante.

Niente di tutto questo sarebbe stato possibile 10 anni fa. Ecco perché esiste Fundrise. Consentiamo agli investitori regolari di partecipare all’investimento di progetti di investimento immobiliare una volta riservati a investitori immobiliari istituzionali o persone con un patrimonio netto elevato. Entra a far parte di una community di oltre 150.000 investitori e scopri di persona cosa abbiamo da offrire.

Pensieri sulla dinamica della domanda immobiliare

È chiaro che la domanda di case unifamiliari è robusta in tutto il paese. Credo che ci sarà un mercato rialzista pluriennale immobiliare a causa di tendenze demografiche positive, una Fed accomodante e una forte ripresa economica. Di conseguenza, ho destinato circa il 40% del mio patrimonio netto al settore immobiliare.

Sebbene possa essere frustrante per le persone competere con gli investitori immobiliari istituzionali, sii strategico nell’acquistare la tua prossima casa. Devi solo trovare case unifamiliari in vendita che non fanno parte di una comunità pianificata. Questo non dovrebbe essere un problema perché molte case unifamiliari sono di proprietà di individui. A San Francisco, non ho mai incontrato un venditore o un acquirente concorrente che fosse un investitore immobiliare istituzionale.

Dal punto di vista dell’investitore immobiliare istituzionale, ha bisogno di cercare comunità da acquistare piuttosto che singole case unifamiliari. Non è efficiente sotto il profilo delle risorse acquistare una casa unifamiliare una alla volta se si dispone di una grande quantità di capitale. Riuscite a immaginare Fundrise che cerca di negoziare 124 transazioni di case unifamiliari separate per stanziare $ 32 milioni di capitale? Che incubo!

Un modo ibrido per acquistare immobili

Penso che una soluzione intermedia sia quella di possedere la tua residenza principale e quindi allocare un po ‘di capitale con un investitore immobiliare istituzionale come Fundrise per l’esposizione. Ovviamente puoi anche acquistare REIT quotati in borsa e azioni relative al settore immobiliare. Ad esempio, possiedo anche O, OHI e Home Depot.

Non sei un immobile molto lungo se possiedi solo una casa. Molte persone hanno scoperto questa realtà durante la pandemia e hanno deciso di non vendere di conseguenza. Sanno che se vendono, dovrebbero quindi competere per acquistare una nuova casa. Di conseguenza, l’inventario degli alloggi è diminuito di due cifre anno dopo anno.

Di conseguenza, investi nel tuo vantaggio immobiliare

Personalmente, sento di avere un vantaggio quando si tratta di investire nel settore immobiliare di San Francisco. Tuttavia, non ho alcun vantaggio quando si tratta di investire nel settore immobiliare del cuore. Credo solo che la tendenza generale sarà positiva. Pertanto, sono felice di allocare il capitale a un investitore immobiliare istituzionale che abbia le competenze necessarie.

Ho intenzione di cavalcare l’onda immobiliare il più a lungo possibile con la mia struttura di proprietà immobiliare ibrida. Se sei frustrato dal fatto che gli investitori immobiliari istituzionali nazionali competono per il settore immobiliare, puoi sempre unirti a loro. L’accesso è uno dei motivi principali per cui esistono piattaforme di crowdfunding immobiliare. Le piattaforme fanno anche la dovuta diligenza e il sollevamento di carichi pesanti per te, quindi non devi.

Dopo aver acquistato un’altra casa unifamiliare lo scorso anno, i miei rimanenti investimenti di crowdfunding immobiliare rappresentano circa il 10% della mia esposizione immobiliare complessiva. Una volta che avrò fatto una particolare ristrutturazione della proprietà in affitto, probabilmente la venderò tra un paio d’anni dopo che i miei inquilini si saranno trasferiti. Quindi trasferirò i proventi in un eREIT diversificato per guadagnare il 100% di reddito passivo. Ho appena pagato la mia tassa sulla proprietà e sta diventando scomodamente grande.

Attenzione al compratore straniero

Alla fine, le economie globali si apriranno di nuovo. Se ritieni che la concorrenza degli investitori immobiliari istituzionali nazionali sia agguerrita, aspetta solo di iniziare a vedere il denaro internazionale rientrare nel nostro sistema.

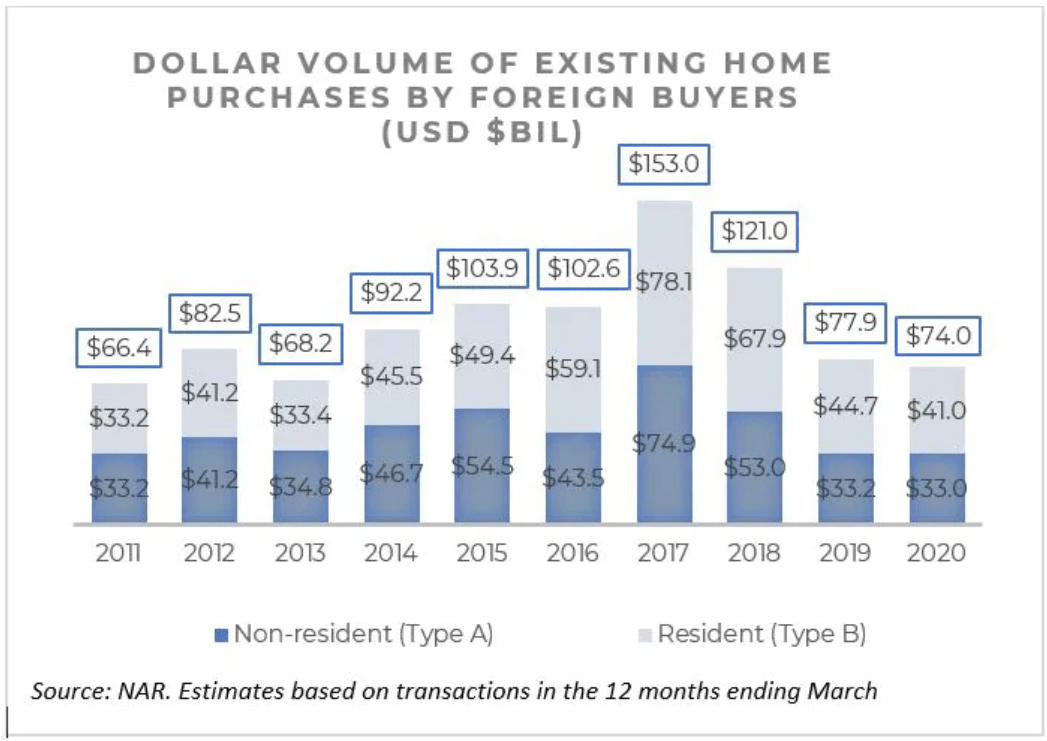

Dai un’occhiata al volume in dollari degli acquisti di case esistenti da parte di acquirenti stranieri. Si noti come il volume in dollari ha raggiunto il picco nel 2017 a $ 153 miliardi. Ha registrato una tendenza al ribasso fino a marzo 2020, con un volume probabilmente continuato fino ad ora. Il motivo principale è dovuto a controlli più severi sui capitali, in particolare dalla Cina, lo storico acquirente straniero n. 1. C’erano anche molte ulteriori restrizioni sui visti durante l’amministrazione Trump.

Tuttavia, in qualità di investitore lungimirante, è molto probabile che il capitale straniero ritorni. Come noi, anche gli stranieri hanno risparmi accumulati. Anche le azioni estere sono pari o vicine ai massimi storici. Inoltre, il settore immobiliare statunitense è poco costoso rispetto a molti altri mercati immobiliari internazionali.

Una volta vaccinati completamente, fai una visita a Londra, Hong Kong, Singapore, Parigi, Dubai o Mumbai. Una volta lì, controlla alcuni elenchi di immobili. Ti renderai conto di quanto sia conveniente la proprietà immobiliare negli Stati Uniti, soprattutto rispetto alle nostre opportunità di reddito.

In qualità di americano, voglio possedere il maggior numero di proprietà immobiliari negli Stati Uniti il più comodamente possibile prima che gli stranieri facciano aumentare i nostri prezzi. Quel giorno sta arrivando ancora una volta.

Lettori, per proteggersi dalla concorrenza degli investitori immobiliari istituzionali, perché non investire semplicemente con loro? Credi che la quantità di capitale alla ricerca di immobili negli Stati Uniti aumenterà a causa del ritorno degli acquirenti stranieri?