Per valutare le prestazioni, è necessario disporre di benchmark del patrimonio netto. Altrimenti, non hai idea se stai superando o sottoperformando le masse.

Anche se il tuo patrimonio netto è aumentato del 20% in un anno, potrebbe non essere così eccezionale se l’S & P 500 è aumentato del 40% e sei ancora giovane. Alla fine della giornata, tutto è relativo nella finanza personale.

I benchmark del patrimonio netto ti aiuteranno a rimanere disciplinato nell’aumentare il tuo patrimonio netto nel tempo. Inoltre, i benchmark del patrimonio netto cambieranno con l’avanzare dell’età e con obiettivi finanziari diversi.

Gli obiettivi di patrimonio netto cambiano con l’avanzare dell’età

Quando avevo tra i 20 ei 30 anni, il mio obiettivo di patrimonio netto era quello di aumentare sempre il mio patrimonio netto più velocemente dell’S & P 500. È più facile fare meno soldi grazie a risparmi aggressivi.

Ora, a 40 anni, il mio obiettivo è provare a guadagnare un rendimento pari almeno a 3 volte il tasso di rendimento senza rischi. Con il rendimento delle obbligazioni a 10 anni a ~ 1,1%, il mio rendimento target è solo del 3,3% circa. Sembra un ostacolo piuttosto basso, ma tutto è relativo. Essere in crescita del 3,3% è ottimo se il mercato azionario, il mercato obbligazionario e il mercato immobiliare sono in calo del 10% in un anno.

Più soldi hai, più avversione al rischio tenderai a diventare. Almeno questa è la mia esperienza. Inoltre, non è necessario oscillare per le recinzioni quando colpire singoli e doppi può fornire uno stile di vita sano, soprattutto se sei già sfuggito alla corsa dei topi.

Ad esempio, puoi investire l’intero portafoglio di $ 300.000 nell’S & P 500 per guadagnare potenzialmente $ 45.000 (15%) o perdere $ 45.000 in un anno. Perdere $ 45.000 non è un grosso problema se stai guadagnando uno stipendio decente e sei disposto a lavorare per molti altri anni.

Ma se hai un portafoglio di $ 5.000.000 e ti stai avvicinando alla pensione, non è necessario puntare a un rendimento del 15% perché se puoi vivere comodamente con $ 300.000 all’anno, allora hai solo bisogno di un rendimento del 6%.

Esaminiamo vari benchmark del patrimonio netto che puoi seguire per valutare le prestazioni del tuo patrimonio netto.

Valore netto Benchmark per misurare le prestazioni

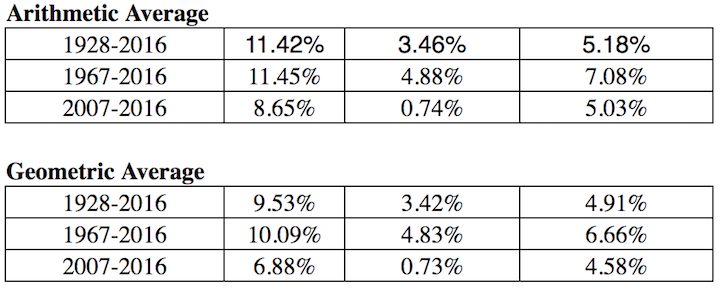

* L’indice S&P 500. Se vivi in America, il benchmark più semplice e più comune è confrontare il rendimento del tuo portafoglio con i 500 titoli più grandi del paese. L’S & P 500 rappresenta 14 diverse industrie, rappresentando così a fondo la salute economica della nostra nazione. Ovunque vivi, usa il più grande indice azionario del tuo paese come benchmark.

* Tasso di rendimento senza rischio moltiplicato. Il tasso di rendimento privo di rischio è il rendimento delle obbligazioni a 10 anni, che cambia ogni singolo giorno. Devi calcolare un multiplo ragionevole di quel rendimento obbligazionario perché ti viene garantito di restituire il rendimento se metti tutti i tuoi soldi in titoli del Tesoro.

Quale tasso di rendimento rispetto al tasso privo di rischio (premio per il rischio azionario) richiedete? La mia semplice formula è prendere l’ultimo rendimento del titolo a 10 anni e moltiplicare la cifra per 3 o 4.

* Sector Specific Exchange Traded Fund (ETF). Se lavori nel settore immobiliare e investi in REIT e costruttori di case, forse dovresti considerare di confrontare le tue prestazioni finanziarie con un ETF di costruttori di case come ITB, XHB o PKB.

Se lavori nel settore farmaceutico presso Pfizer, prendi in considerazione ETF come PJP, IHE, XPH. Se lavori nella finanza e possiedi le azioni della tua banca come parte del tuo bonus annuale, allora forse indicizzarti contro XLF è una buona idea. Qualunque sia il settore in cui operi, c’è un indice o un ETF da utilizzare.

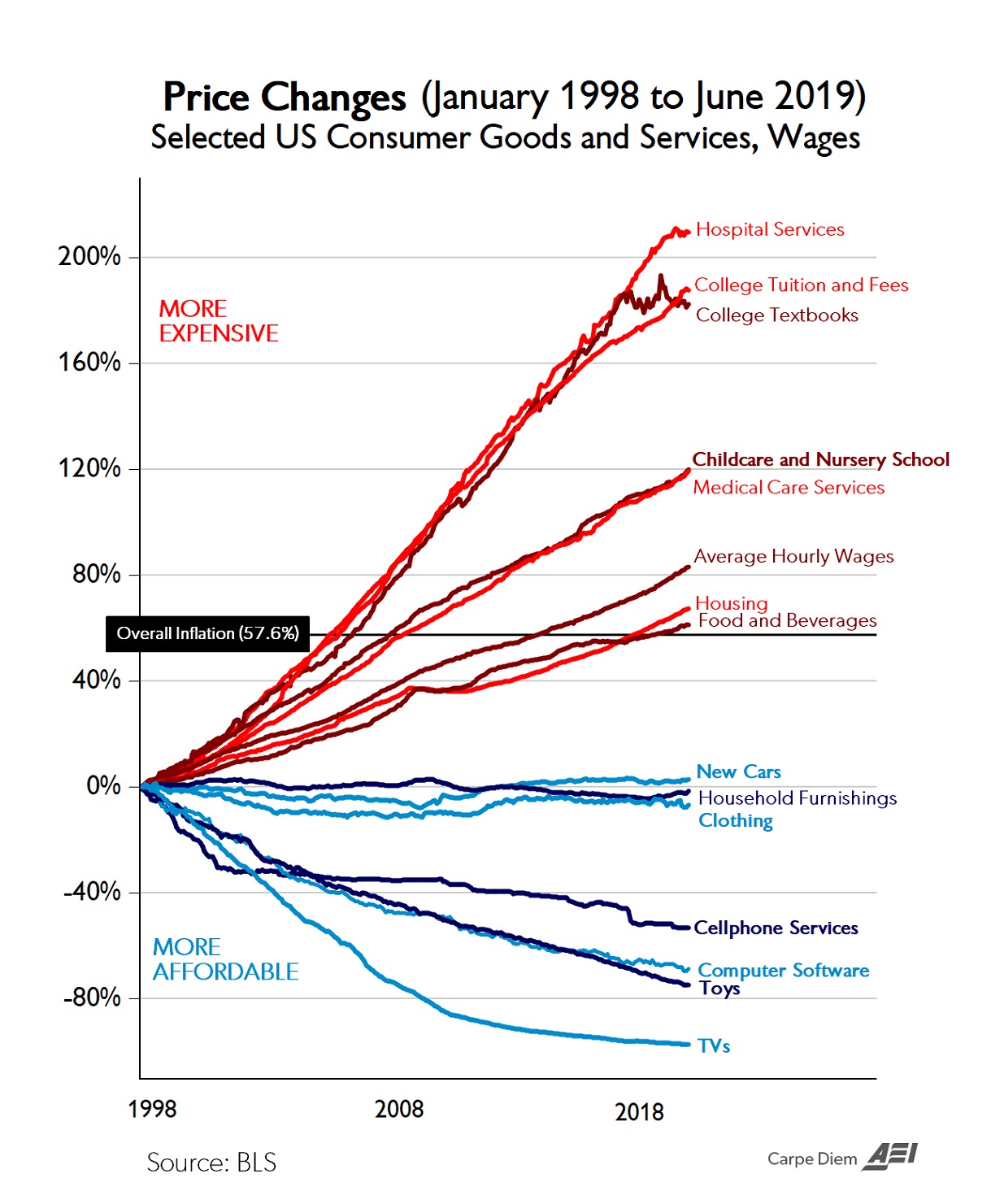

* Indice dei prezzi al consumo. Il CPI è prodotto dal Bureau of Labor Statistics ed è spesso calunniato come un indicatore non realistico dell’inflazione. Ad esempio, l’attuale CPI è di circa l’1,8%, ma come può essere se le tasse scolastiche, i prezzi del cibo e tutto ciò che conta per te stanno salendo alle stelle? Il CPI dovrebbe essere considerato il benchmark del caso base da battere da tutti.

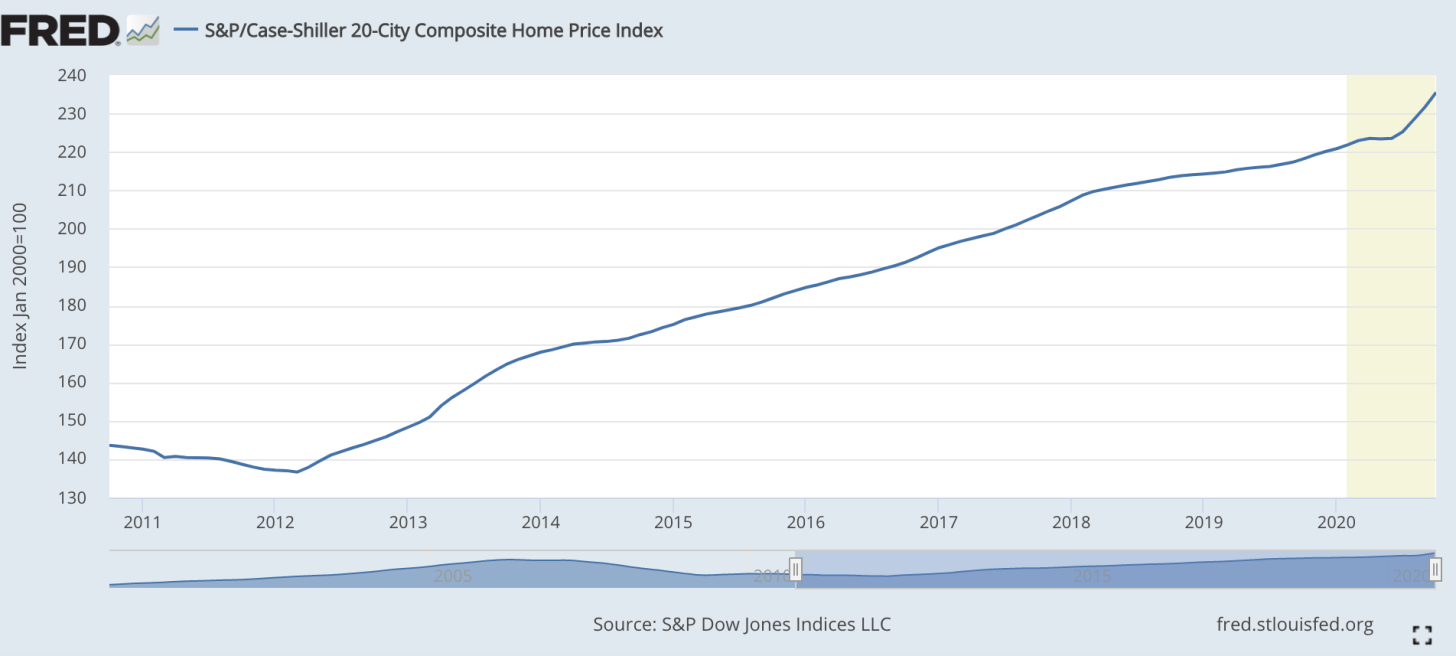

* L’indice dei prezzi delle case Case-Shiller. L’indice dei prezzi delle case Case-Shiller è diventato l’autorevole punto di riferimento per le prestazioni immobiliari. L’indice suddivide la crescita dei prezzi delle abitazioni per regione. Dato che abbiamo scoperto che la parte del leone del patrimonio netto mediano in America è costituita da proprietà, l’indice Case / Shiller dovrebbe essere un barometro relativamente buono per la mediana americana. I prezzi delle case hanno subito un’accelerazione durante la pandemia.

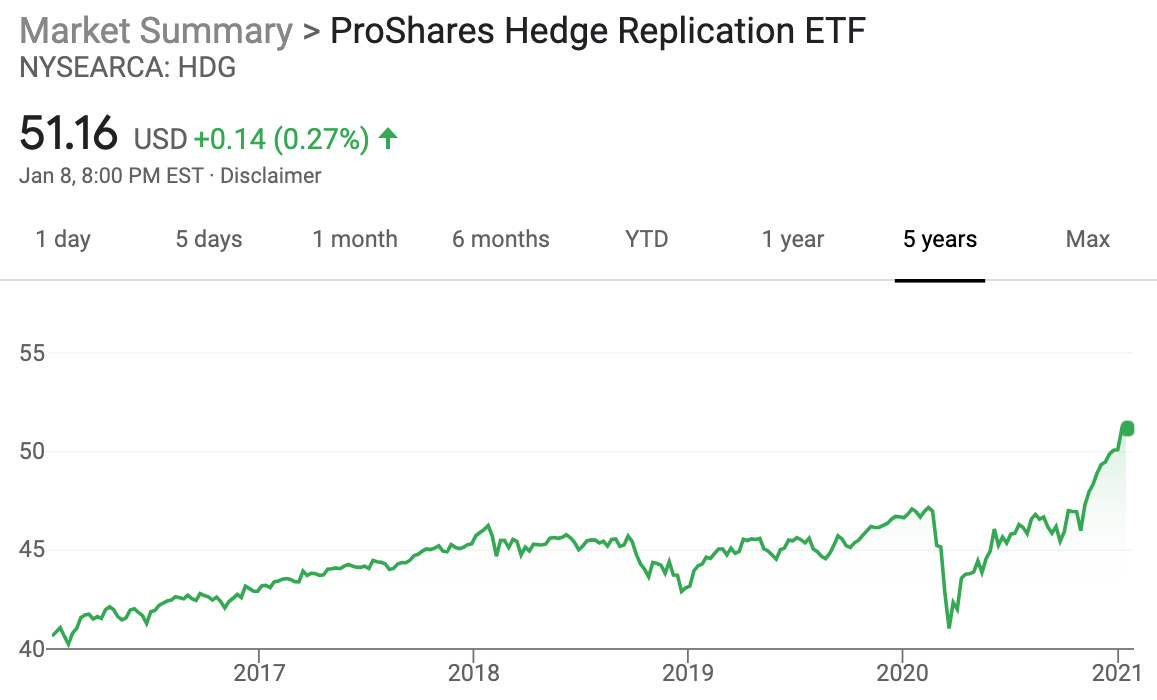

* Indice di hedge fund. I gestori di hedge fund dovrebbero essere i padroni dell’universo. Sfortunatamente, in un mercato rialzista generalmente sono in ritardo a causa del loro mandato di coprirsi. Hanno obiettivi di rendimento assoluto in cui gli investitori si aspettano che guadagnino continuamente anche durante le recessioni.

Uno degli ETF sugli hedge fund più seguiti è HDG. L’HDG è concepito per riflettere la performance del settore degli hedge fund attraverso un composto equamente ponderato di oltre 2000 fondi costituenti. Recentemente, HDG ha ottenuto risultati abbastanza buoni con sorpresa di molti investitori.

Benchmark alternativi per monitorare le prestazioni

* Situazione finanziaria dei tuoi genitori alla tua età. Chiedi ai tuoi genitori quali erano le loro circostanze alla tua età. Possedevano una casa? Un’automobile? Qual era il loro livello di risparmio, stipendio, patrimonio netto? Può essere un esercizio divertente avere una candida conversazione finanziaria con i tuoi genitori. Assicurati di utilizzare un moltiplicatore di inflazione per ottenere un confronto simile. Potrebbe essere interessante avere alcuni pensieri soggettivi sulla loro situazione finanziaria rispetto alla tua.

* Il vicino che disprezzi. Confrontarti con il tuo vicino è uno dei modi più comuni, ma anche peggiori, per confrontare la tua situazione finanziaria perché non sai esattamente come hanno ottenuto i loro soldi. Ogni volta che vediamo una macchina nuova nel vialetto del nostro vicino, è difficile non provare invidia. Ci chiediamo se hanno ottenuto un grande bonus al lavoro o, nel caso del mio vicino, un’eredità.

Il mio vicino ha 26 anni e guida una moto nuova di zecca da $ 10.000 oltre a guidare un’auto sportiva perché non ha le spese di sussistenza a casa dei suoi genitori. I suoi genitori viaggiano avanti e indietro tra le loro due case. Probabilmente ha un patrimonio netto incorporato di $ 2.300.000 perché erediterà la casa dei suoi genitori quando passeranno.

Sarebbe a posto se non lasciasse la sua moto fuori ogni mattina, facendo rumore per tutta la strada. Ma di notte accende ancora petardi con l’altro suo amico fannullone perché non ha niente di meglio da fare.

* Formula di ricchezza di bilancio. Questa formula è stata creata dal Dr. Thomas J. Stanley, autore di Millionaire Next Door. La formula è: 10% X Età X Reddito = Valore netto previsto. In altre parole, il patrimonio netto della tua famiglia dovrebbe essere pari al 10% dell’età del capofamiglia principale moltiplicato per il reddito annuo realizzato della tua famiglia [adjusted gross income is a good substitute].

Se ti trovi nella categoria dei ricchi in bilancio, nota anche come prodigiosi accumulatori di ricchezza, il tuo patrimonio netto dovrebbe essere il doppio delle aspettative. Si spera che siano tutti voi lettori di Financial Samurai!

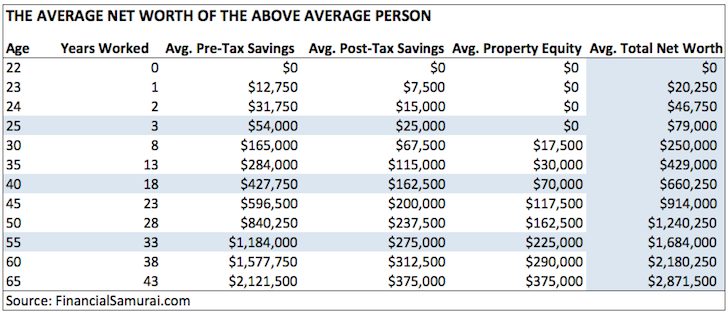

* Il patrimonio netto medio per la persona sopra la media. Credo fermamente che molti lettori di Financial Samurai possano e realizzeranno un patrimonio netto di $ 1.000.000 entro i 50 anni contribuendo in modo aggressivo ai loro risparmi previdenziali al lordo delle imposte, investendo un ulteriore 20% dei risparmi al netto delle tasse, possedendo una residenza principale e lavorando da un lato spingere.

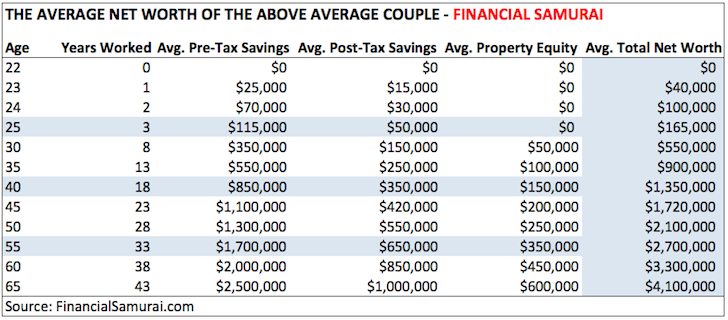

* Il patrimonio netto medio per la coppia sposata sopra la media. Costruire ricchezza è generalmente più facile se hai un compagno di vita. Molti si sono chiesti se dovrebbero semplicemente raddoppiare le cifre del patrimonio netto nel grafico delle persone sopra la media sopra se sono una coppia. Questo è un modo per farlo se credi nell’uguaglianza. Oppure puoi adottare un approccio ibrido come ho fatto di seguito. Leggi l’articolo sui vari modi per calcolare il benchmark del patrimonio netto di una coppia superiore alla media.

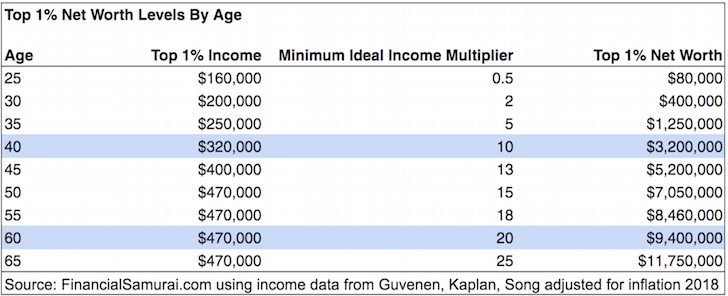

* Il patrimonio netto medio dell’1% più ricco per età. Se sei davvero entusiasta, potresti provare a guadagnare un livello di reddito dell’1% superiore per la tua fascia di età, seguito anche da un patrimonio netto dell’1% superiore. Ci sono molte persone che guadagnano un sacco di soldi ma rovinano tutto a causa della mancanza di disciplina finanziaria. Scatta per un patrimonio netto di $ 1.000.000 per 35, $ 5.000.000 per 50 anni e $ 7.000.000 + per valore netto per 60 anni. Questi numeri sono circa il 13% leggeri perché al giorno d’oggi il reddito superiore dell’1% è superiore a $ 400.000 all’anno.

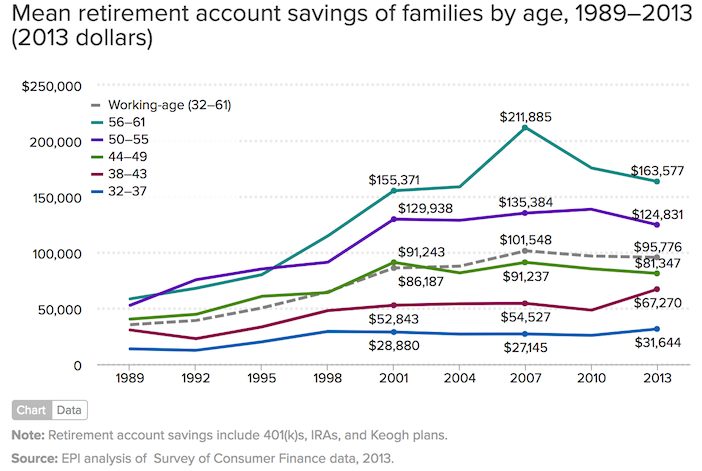

* Il risparmio medio delle famiglie di pensionamento in America. Se ti senti immotivato, puoi sempre seguire i risparmi medi (medi) del conto pensione delle famiglie americane in base all’età sulla base dei dati del 2016. La parte triste di questo grafico è che è molto più alto del risparmio mediano del conto pensione delle famiglie per età, dove la mediana 56-61 anni ha risparmiato solo $ 17.000. Spero che voi ragazzi siate tutti d’accordo sul fatto che le cifre sottostanti non siano molto stimolanti.

Miglior benchmark del patrimonio netto da seguire

Dato che tutto è in continua evoluzione, è necessario un benchmark dinamico del patrimonio netto da seguire. Pertanto, penso che il miglior benchmark di patrimonio netto da seguire sia la performance annuale dell’S & P 500.

Finché il tuo patrimonio netto cresce in linea con le prestazioni dell’S & P 500, stai facendo progressi. Durante il ribasso dell’S & P 500 anni, si spera che tu possa ancora sovraperformare o aumentare ancora il tuo patrimonio netto attraverso risparmi aggressivi.

Se sei vicino al pensionamento o in pensione, penso che il miglior benchmark del patrimonio netto da seguire sia 3X-4X il rendimento delle obbligazioni a 10 anni. Il rendimento delle obbligazioni a 10 anni racchiude tutto, dalle aspettative di inflazione alle aspettative di rendimento di azioni e immobili. Una volta che sei vicino alla vittoria o hai vinto la partita, è importante ridurre il rischio.

Assegna un significato ai tuoi numeri

Avere più soldi tende ad essere meglio che avere meno soldi. Ma dopo un certo punto, più soldi non significano nulla e spesso possono portare alla miseria se si spende troppo tempo a inseguire l’onnipotente dollaro.

Scrivi i tuoi obiettivi finanziari, fai un piano, monitora il tuo patrimonio netto, confronta la sua crescita con il tuo confronto di scelta e vai a vivere una vita il più piena possibile. Se i numeri sono sufficienti per il tuo stile di vita, è tutto ciò che conta.

Dal 2012, il mio obiettivo numero 1 è stato quello di guadagnare abbastanza soldi dai miei investimenti e dalla mia scrittura per non dover mai più lavorare un lavoro quotidiano. Per fare ciò, ho dovuto trovare un modo per generare almeno $ 200.000 all’anno di reddito passivo per coprire il nostro budget familiare a San Francisco.

Oggi, con due figli e un coniuge che non lavora, il mio obiettivo è generare costantemente almeno $ 300.000 all’anno di reddito passivo fino a quando i miei figli non si diplomano al college. Può sembrare scoraggiante, ma questa è la sfida che mi sono posto!

Lettori, su cosa confrontate le vostre prestazioni in termini di patrimonio netto? Quali sono i tuoi principali obiettivi finanziari? Quali altri benchmark del patrimonio netto riesci a pensare?